招商银行一度成为 A 股股份制银行中市净率最高的,但是在它身后则是银行股常年整体破净的现状。截止,6 月 25 日收盘,A 股 33 家上市银行股, 其中 20 只收盘破净,破净率达到 60%。这与银行业的本质:一门经营利差与管理风险的生意,是分不开的。

6月25日,AH股招商银行历史新高后,就迎来惊魂一跳,A股盘中最大跌幅达8.22%。招商银行一度成为A股股份制银行中市净率最高的,但是在它身后则是银行股常年整体破净的现状,在2018年跌至0.83倍创下历史新低,这个状况并未改变,现在银行整体市净率仍徘徊在这个点位附近。截止,6月25日收盘,A股33家上市银行股,其中20只收盘破净,破净率达到60%。是什么原因导致银行股长期“白菜价”呢?

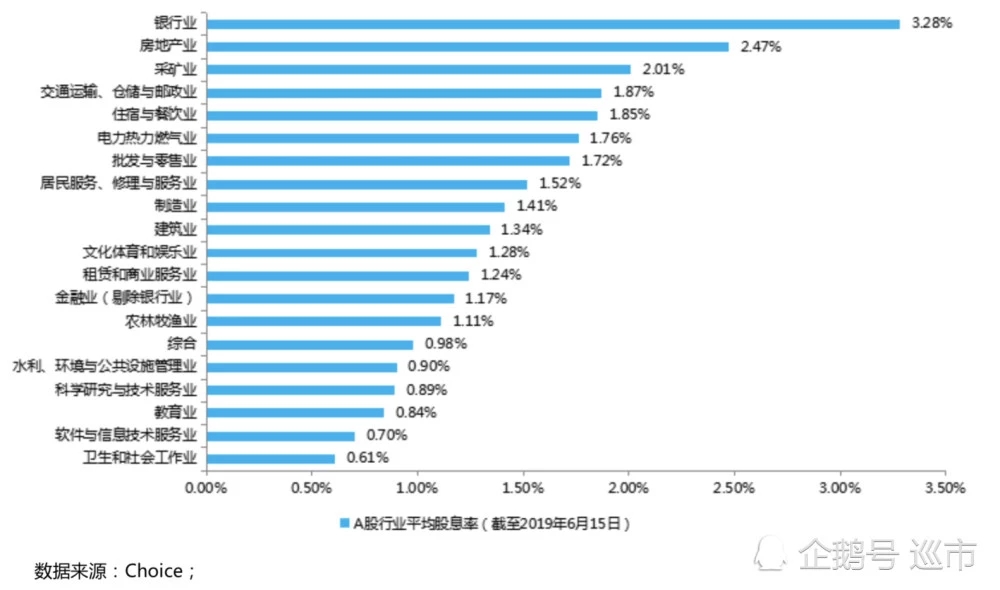

A股股息率第一,却长期破净如果仅从相对估值指标看,现在银行股毫无疑问具备了极强的吸引力,3.28%的股息收益率在所有证监会一级行业中排名第一,同时向市场提供了20%的净资产安全边际空间,即0.8倍的市净率。如果你是一个价值投资者,此时应该高兴,因为至少从账面上提供了低估值买入机会。去评价此时是否应该买入,而是抱着“存在即合理”的心态,试图去研究导致这一结果的深层次原因。

银行股并不是一直以来都是破净的状态,其破净是从2013年6月份“钱荒”期间开始,2014年进入全面破净状态,此后长期保持低估值(P/b)的状态,仅在2015年全面牛市和2017年资产荒期间,银行股的P/b曾经短暂回升至1.0上方,随后又回落并长期保持低迷。也就是说,如果没有考虑两个特殊时期的干扰,2008年金融危机以后,银行股破净的元年应该始于2013年,2014年之后进入整体破净。那么,为什么是2013年之后银行股长期破净?破净的银行股真的被低估了吗?化繁为简,不妨从银行这门生意的本质开始说起。

银行业的本质:一门经营利差与管理风险的生意

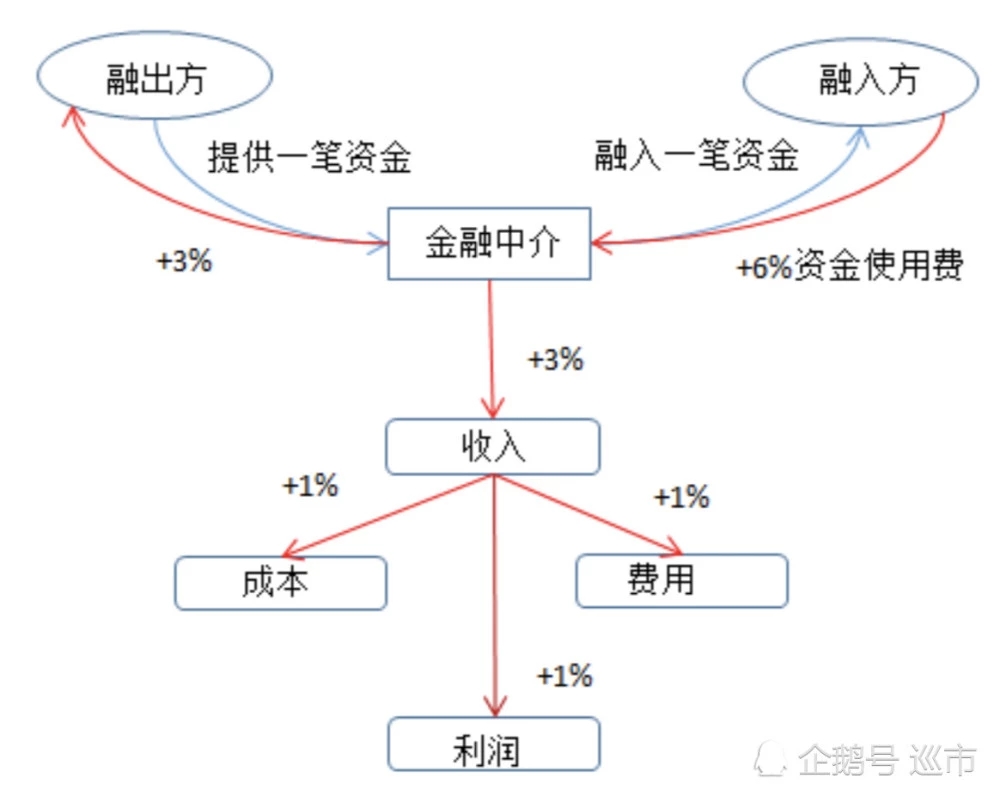

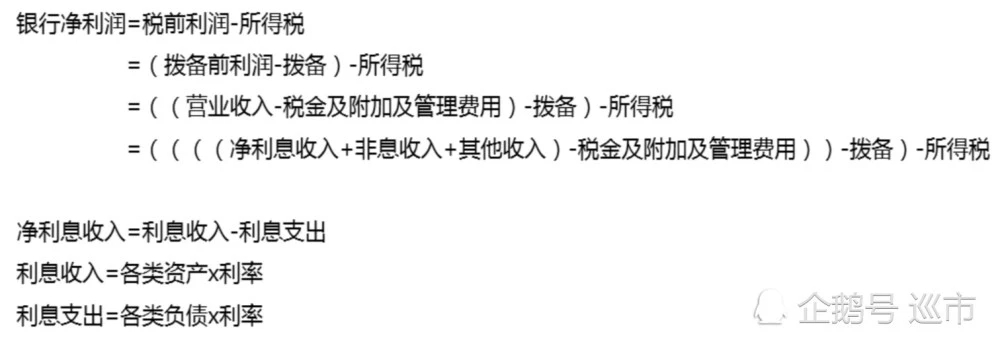

商业银行,本质是金融中介,存在的意义是为撮合资金提供方与资金需求方之间的交易,终极目的是为了盈利。作为使用资金的代价,资金需求方需要向资金提供方支付相应的资金使用费,而作为服务第三方,金融中介理所当然地就从资金需求方支付的费用中扣除一部分下来作为自己的收入,当收入扣减运营成本及费用之后,剩余的部分就是利润,这就是金融中介最原始的盈利逻辑。银行通过负债端口(通常是存款,当然也有同业负债等)融入一笔资金,然后通过资产端口(通常是贷款,当然也有同业资产、存款准备金、发行债券等)投放这笔资金,两端的利率呈现差异,资产端的利率高于负债端的利率,由此形成利差。当资产x信贷利率>负债x付息率,银行就实现了盈利,利差空间越大,盈利就越大。也就是说银行盈利的本质来自于利差的管理,这是银行盈利的基础模型。

当然,利差管理只是银行盈利的第一步,如果一味地将资金投放给愿意支付高昂利率的借款人,而不考虑借款人的偿债能力以及自身的信贷供给能力,则会让银行陷入被动的局面,最终可能导致存款人资产遭受损失。由此,风险管理显得尤为重要,它决定了银行资产投放的收益最终能否收回。

由于银行是高杠杆经营,通常情况下,会对资产进行风险加权管理,如对风险高的资产计提较高的拨备,以应对潜在的不良贷款事件。监管层对拨备的计提有规定,比如拨贷比(拨备余额/贷款总额)要超过1.5%,拨备覆盖率(拨备余额/不良资产)要超过120%,目前大多银行是达标的,并且超额计提。

拨备的计提会进入当期损益,抵减当期的利润,当然拨备计提只是银行应对信贷风险的屏障之一,背后要反映的是银行的风险管理能力。因为风险管理能力的强弱可以决定银行的信贷资产质量,当银行信贷资产质量弱化时,可能侵蚀原本利差创造的盈利空间,又反过来影响银行的盈利能力,同时还会引发一系列的次生风险,如流动性风险、利率风险等。也就是说,利差的大小决定了盈利空间,风险管理能力的强弱决定了银行的资产质量,而资产又是银行创造利润的灵魂,利差管理与风险管理共同构成了银行这门生意的核心。

利差缩窄与信用风险敞口致银行盈利能力削弱

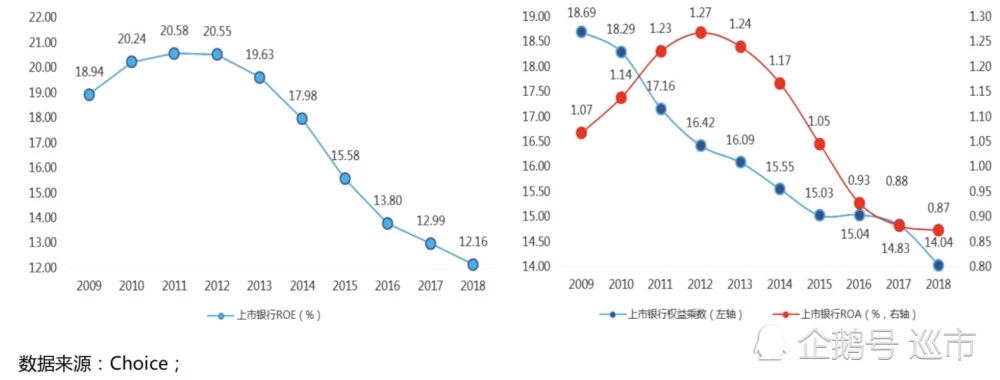

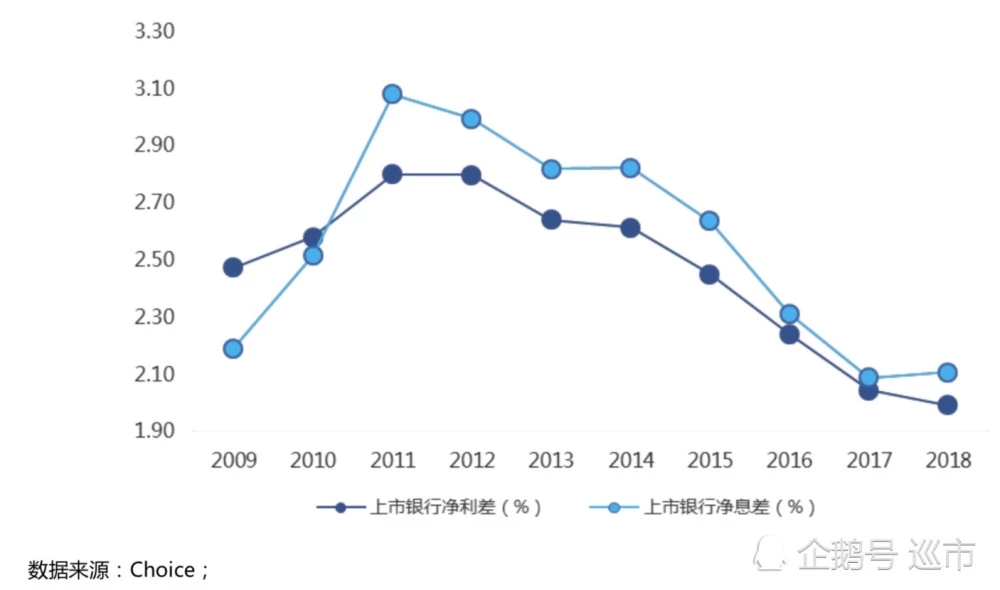

既然利差与风险管理是银行这门生意的本质,那么它们与银行股破净又有着什么联系呢?顺着上面的逻辑继续深挖。首先,从上述的逻辑中至少可以挖掘出盈利能力(利差管理)与资产质量(风险管理)这两个维度,而银行又通过利用杠杆进行经营,于是我们便自然而然地想到了ROE。作为股权投资者,股东权益回报率的高低自然是投资者关注的焦点,而银行股ROE的增长却似乎令投资者产生了焦虑。A股银行股ROE均值在2012年见顶之后一路掉头向下,虽然到2018年仍然维持高于10%的水平,但和6年前相比近乎腰斩。上市银行ROE断崖式下跌是2012年之后开始,2009年至2011年期间甚至还保持着微幅上涨的态势,这段时期ROE的贡献主要来自于ROA,或者进一步说是来自于净利润率的贡献,2013年起所有指标均向下,而且下降速率很快。通过杜邦拆解,银行ROE下滑主要原因来自于较低的资产回报率和不断降低的杠杆水平(ROE=ROA x权益乘数)。ROA的下滑与总资产周转率、净利润率的下滑有非常大的关系(ROA=销售净利润率x总资产周转率)。由前所述银行的盈利主要来自利差,借贷期限普遍超过1年,长期贷款期限则更长,因此总资产周转率比其他行业低是正常的,因此ROA的主要贡献来自于净利润率。而净利润率的大小则取决于利差的大小,通过下图我们可以很明显地看到上市银行2011年之后净利差逐年缩窄,净利差的缩窄导致了净息差也同步下滑(净利差=平均生息资产收益率-平均计息负债付息率;净息差=(利息收入-利息支出)/平均生息资产=净利息收入/平均生息资产)。净利差、净息差的缩窄导致净利润率增速跟着下滑,而且两者时间节点非常吻合。也就是说,净利差的缩窄是银行盈利能力削弱的主要原因之一。

进一步分析发现,净利润率增速的下滑与营业收入增速下滑几乎保持一致,那么是否意味着银行收入增长放缓导致了净利差的缩窄?通过拆解银行的损益表结构,我们发现了另外一个原因。

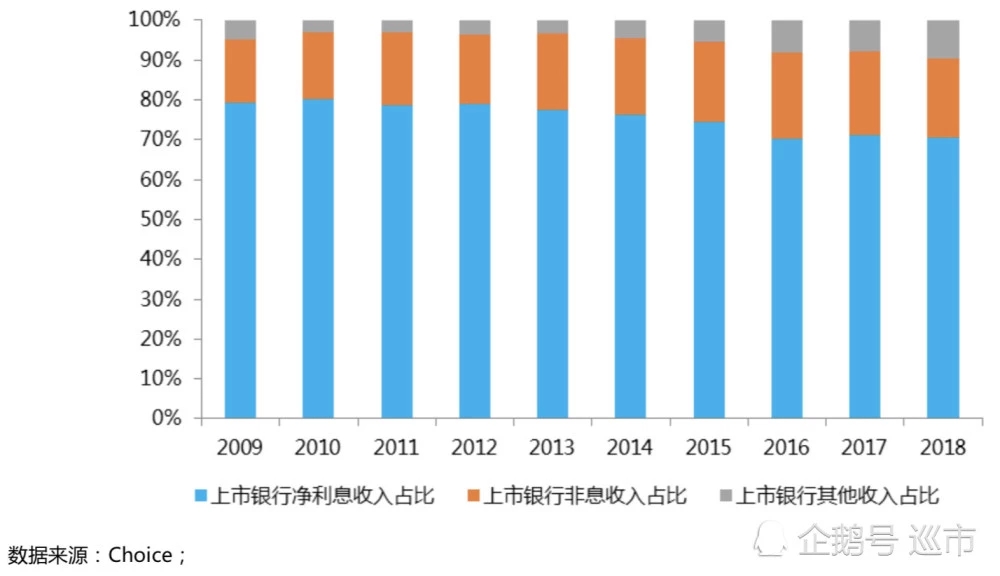

银行的收入结构由三大业务模块组成,净利息收入、非息收入(又名中间业务收入)以及其他收入。2018年上市银行收入结构中,净利息收入约占到70%、非息收入占20%、其他收入占10%左右,由此可见存贷款息差收益是银行最主要的盈利来源。而净利息收入=利息收入-利息支出=各类资产x贷款利率(或投资收益率)-各类负债x付息率,那么净利息收入的大小就取决于两个因素:净利差(贷款利率-付息率)与净资产规模(资产-负债)。意味着,除了净利差缩窄的原因之外,资产规模的下滑也会导致净利息收入减少,进而导致净利润减少。通过A股上市银行的年报我们可以看到,上市银行从2009年以来经历了两轮扩表放缓,第一轮是金融危机后至2013年,第二轮则是2017年起,每一轮资产增速下滑幅度都接近腰斩。

那么,存在净利差缩窄与资产负债报表扩张放缓的真实原因是什么呢?

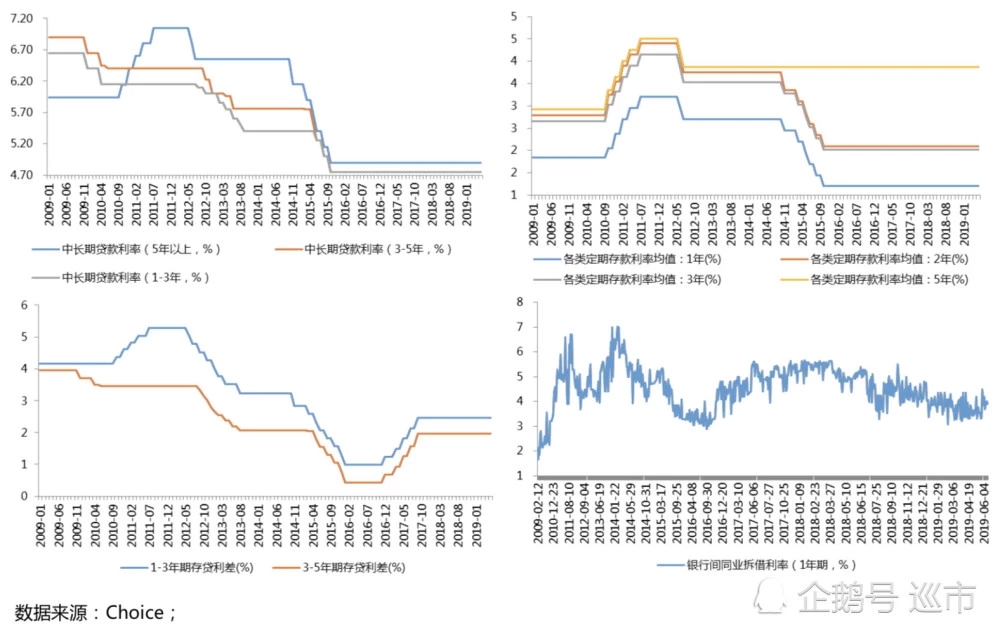

首先,先来研究净利差的缩窄原因。通过比对商业银行贷款基准利率(主要为1年期以上贷款)及人民币存款基准利率(含整存整取、零存整取、整存零取、存本取息等各类期限的存款),1-3年期与3-5年期存贷利差几乎出现了同步缩窄的情况,时间窗口正好在2012年后,与上述ROE放缓的时间窗口基本一致。但是2012-2014年期间各类存款利率变化幅度并不大,也就是说在这一时期,净利差的缩窄的主要原因来自于银行贷款利率下行,特别是1-3年期与3-5年期的中长期贷款利率下行幅度较大,拉低了存贷利差。进入2014年四季度至2015年三季度,存款和贷款利率同步下行,但贷款利率的下降幅度更大,进一步拉低了存贷利差。到此我们可以得出一个结论,2012年以后存款利差的缩窄与ROE的下滑在时间上有非常高的吻合度,存贷利差缩窄分为两个时间段:2012年初至2014年初主要受贷款利率下滑影响,存款利率波幅较低,2014年四季度至2015年三季度,两者同步下滑,但贷款利率下滑幅度更大。而在此期间,正值央行降准降息,因此我们认为净利差缩窄与货币政策调整关系有直接的关系。另外,商业银行除了基础的存贷款业务之外,同业拆借也是商业银行进行的另一项较大的资金活动,但在上述存贷利率下行期间,银行间同业拆借的成本并没有很明显下行,无疑同业业务的负债端成本比存款业务更高,从而拉高银行整体的负债端融资成本。其次,我们再来看一下银行扩表速度放缓的原因。2009年上市银行整体资产同比增速为26.51%,而2018年同比增速下降到6.51%,9年间下降了20个百分点,资产增速的主要来自应收账款类投资和同业资产同业业务、非标业务监管趋严,受到了限制。中信建投曾作过分析,银行业有73%的样本采用降低应收款项类投资的方法,82%的样本采用降低同业业务资产的方法来降低资产扩张步伐。2017年以来,监管层对银行宏观审慎监管愈发趋严,银行理财(影子银行)、同业拆借、流动性管理等方面成为监管的重点,资产端和负债端都承受一定的压力。因此资产增速放缓的原因为面临监管和业绩的双重压力。而监管层之所以对银行采取高压的监管可能与银行业不良贷款资产抬头的趋势有很大关系。中国商业银行不良贷款率((次级类贷款+可疑类贷款+损失类贷款)/各项贷款总额)2011年见底后逐步反弹,2013年Q1当季不良贷款新增数突然暴涨,随后Q2发生了“钱荒”,而在此之后不良贷款率迅速攀升到1.6%的水平,特别是在2014、2015年,不良增长很快。如果把不良贷款率、当季不良贷款新增数与ROE三个指标进行比对可以发现,ROE快速下滑期间正好也是不良贷款率急速攀升时期。因此我们可以得出一个结论,信用风险敞口导致商业银行不得不控制资产规模快速扩张,而资产规模扩张放缓导致权益乘数下滑,权益乘数下滑进一步拉低了ROE。

至此,大致明白了银行股估值吸引力低的主要原因:由于货币政策导致的存贷利差的缩窄导致银行净息差缩窄,进而引发银行净利润率增速下滑,拉低了ROE。由于2013年起大量不良贷款的信用风险暴露,令银行不得不控制资产负债表的扩张,资产规模增长受到抑制令权益乘数下滑,进一步拉低了ROE。利差收窄、信用风险敞口两个原因共振,使得银行的盈利能力削弱,估值吸引力下滑。

风险补偿原理与股价破净

通俗易懂地说,“白菜价”银行股不受市场待见,主要是市场投资者认为它们的盈利能力一直在下降,同时又有很多贷款可能收不回来,所以给了它们很低的估值,因此导致了银行股长期破净。可以用风险补偿原理来描述这种现象。

比如,我们投资100家公司的债券,共投资1万元(每家公司债是100元),假设票面利率是10%,每张债券可以收到10元的利息。现在假设其中有5%的公司本息无法收回。那么,最直接的方式,就是所有债券的价格都下降一些,降到95元一张(买100张共花9500元),这时每张候债券的实际收益率达到10.53%(10/95)。将来真有5家公司违约,无法偿付本息,那么收回95张债券的本息,共950元,此时投资者的最终实际收益率还是10%。

银行股也是类似的道理,如果把银行股当作一张可以长期生息的“债券”,此时这张“债券”资产质量受到质疑,面临着违约的风险,投资者需要适当降低“债券”的价格,来弥补风险敞口,因此需要把债券的价格打下去从而提高实际收益率

免责声明:本文内容及观点仅供参考,不构成任何投资建议,投资者据此操作,风险自担。一切有关本文涉及上市公司的准确信息,请以交易所公告为准。股市有风险,入市需谨慎。

关键词:

责任编辑:Rex_07